En la segunda mitad del año 2016 los mercados han alcanzado los máximos más cercanos a sus mejores días.

¿Es esto una señal de que nos hemos recuperado de todas las pasadas crisis y continuaremos mejorando o hemos llegado al tope de nuestras posibilidades?

El mayor índice de USA el NYSE (New York Stock Exchange) se encuentra alrededor de los 11,000 puntos, hace 9 años en 2007, justo antes de la última y más grande crisis financiera se encontraba alrededor del nivel de los 10,000 puntos como se puede apreciar en la siguiente imagen:

Siempre existen al menos dos formas de ver las cosas, en primer lugar, esta gráfica puede indicarnos que por fin nos hemos recuperado y brindarnos el optimismo y pruebas necesarias para hacernos la idea de que estamos totalmente recuperados de las pasadas crisis.

Por otro lado, el hecho de que estemos 9 años después en el mismo lugar (o un poquito más arriba) puede significar una llamada de alerta de que podríamos estar ante un nuevo tope y que frene el crecimiento de la gráfica visto hasta ahora, como ya sucedió en 2007-2008.

A continuación, vamos a analizar cuál de estas dos hipótesis es la que presenta más pruebas y cómo podemos no solo proteger nuestras cuentas de inversión de malas sorpresas, sino que posicionarlas para aprovechar cualquier tipo de ganancia potencial que se presente.

¿Cómo saber si un mercado continuará subiendo?

Todo crecimiento debe tener una base o una causa detrás que lo empuje a continuar. Sin embargo, son muchos los especialistas que continúan preguntándose porque los mercados siguen subiendo cuando las economías del día a día no mejoran, es decir que no es suficiente ver una gráfica subir para decir que todo está bien, si cuando vamos a comprar al super mercado podemos comprar cada vez menos cosas con nuestro dinero y cada vez los empleos de calidad son más escasos en la mayoría de países.

Es por eso que una de las mejores estrategias que existen para analizar el mercado es buscar razones para no “creernos” que lo que sea que estemos viendo suceder frente a nosotros es verdad, razones para no invertir, razones que demuestren lo contrario.

Al encontrar estas razones y analizarlas podremos tener no solo una perspectiva más objetiva que los principiantes que solo se dejan llevar, sino que además prepararnos para el peor escenario posible, es decir, eliminar todo tipo de sorpresas en nuestras inversiones, y aprovechar las mejores oportunidades por venir.

La razón por la que el mercado no “debería” continuar subiendo

Las expectativas que los inversionistas han tenido acerca de los reportes de utilidades han sido cada vez menores, a pesar de ello, los mercados han continuado subiendo. Veamos qué significa esto en lenguaje sencillo:

Importante. Para comprender nuestro análisis siguiente debes tener claro el concepto más básico de la bolsa: Cuando muchos inversores compran, es decir meten dinero dentro del mercado, las acciones (o cualquier otra gráfica) suben, y por el contrario cuando los inversores en su mayoría sacan dinero del mercado, es decir que venden y retiran su dinero, las acciones (y cualquier otra gráfica) bajan.

Veamos cómo funciona una empresa que cotiza la bolsa:

Las empresas que cotizan dentro de la bolsa se dedican a muchas industrias diferentes para ganar dinero. Por ejemplo:

- Empresas como Facebook ganan dinero cobrándole a otros vendedores por publicar publicidad dentro de su sitio web.

- Empresas como Apple ganan dinero de la venta de sus iPhones, o computadoras iMac, entre otros.

- En la industria de Energy las empresas petroleras ganan de extraer petróleo y luego venderlo.

- Dentro de la industria llamada Industrial, las empresas transportistas ganan cuando cobran por llevar cargamentos de un lugar a otro.

Todas las empresas que cotizan en la bolsa están obligadas a publicar cada trimestre sus ganancias para informar a sus inversores de cómo están haciendo las cosas y que dichos inversores decidan si les gusta o no y decidan continuar invirtiendo en ellas o retirar su dinero de ahí y llevarlo a otra empresa que brinde mejores ganancias. A esta publicación trimestral se le conoce como un reporte de utilidades.

Todas las empresas que cotizan en la bolsa están obligadas a publicar cada trimestre sus ganancias para informar a sus inversores de cómo están haciendo las cosas y que dichos inversores decidan si les gusta o no y decidan continuar invirtiendo en ellas o retirar su dinero de ahí y llevarlo a otra empresa que brinde mejores ganancias. A esta publicación trimestral se le conoce como un reporte de utilidades.

Antes de cada reporte de utilidades los inversionistas hacen estimaciones para decidir si mantener su dinero en esa empresa o moverlo a otro sitio, y es precisamente en esas estimaciones donde radica el principal problema:

Ya que según FactSet Research Systems, una empresa dedicada a la investigación y análisis de datos financieros, si tomamos el promedio de las expectativas que los inversionistas han tenido justo antes de cada reporte de utilidades desde finales de 2014 a Agosto del 2016, resulta que siempre los inversionistas han tenido mucho menores expectativas de lo que las empresas han anunciado

Es decir que siempre hemos esperado que las empresas estuvieran ganando menos dinero, pero al mismo tiempo siempre ha resultado que dichas empresas reportaron más ganancias y mejores finanzas de las que esperábamos. Y es por eso que el mercado ha continuado subiendo, porque en teoría las empresas siguen ganando dinero.

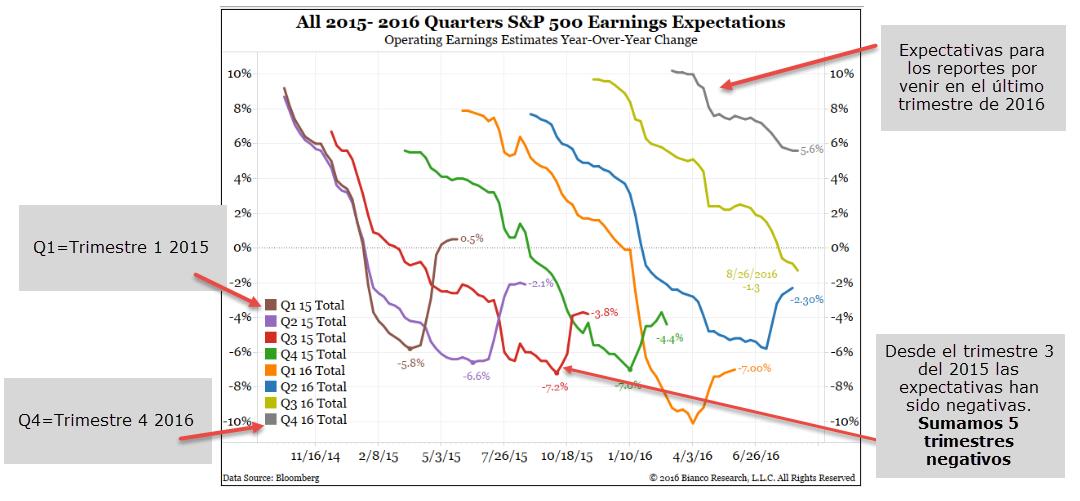

Esto puede ser engañoso, y cabe preguntarnos: ¿Si las empresas siguen reportando que ganan dinero, porque los inversionistas siguen pensando desde el 2014 que las empresas no deberían estar ganando más dinero? Esto puede verse reflejado en la siguiente gráfica:

Las líneas de colores representan el promedio de las expectativas de los inversionistas antes de cada reporte de utilidades de las 500 empresas del índice S&P500.

Primera observación: Todas las expectativas van hacia abajo, cada vez se espera menos.

Segunda observación: Al momento de generar esta gráfica el pasado Abril de 2016, se esperaba que los reportes para el próximo Noviembre 2016 fueran de 5.6% (primera línea gris de la derecha), casi dos veces más de las que fueron en el tercer trimestre de Agosto 2016(-1,3%, segunda línea amarilla de derecha a izquierda). Si esta tendencia de cada vez menos expectativas continua, probablemente las empresas reporten ganancias casi nulas en Noviembre 2016.

Es como si nadie creyera que esas ganancias existen. Desde Octubre del 2015 nos encontramos ante el quinto trimestre consecutivo que resulta negativo. La última vez que los mercados continuaban subiendo a pesar de que las empresas no estaban reportando las ganancias esperadas por la mayoría de inversionistas fue en 1986-87, cuando la recesión de ese entonces estaba empezando.

Es decir que la última vez que este escenario se dió en 1987 la recesión causó que el índice S&P500 perdiera un 30% de sus ganancias en tan solo 5 días!!!

En ese entonces la razón por la que las ganancias se redujeron tanto se debía a pérdidas en el sector del petróleo, sin embargo, las acciones continuaron subiendo de forma engañosa hasta otoño de 1987 cuando cayó de “repente” perdiendo las ganancias de los últimos 18 meses.

Una diferencia importante entre 1987 y la actualidad es que el gobierno de USA ha mantenido las tasas de interés en mínimos históricos, en lenguaje sencillo esto permite que las empresas tengan capacidad para endeudarse a menor costo.

Esto en teoría debería ayudar a evitar un nuevo colapso del mercado, ya que mientras las empresas mantengan dinero de créditos en sus manos pueden continuar creciendo, sin embargo, existe otro problemita: La mayoría de grandes empresas ha estado implementando la estrategia conocida como Stock BuyBack, que consiste en que una empresa re-compre sus propias acciones. ¿Cómo?

Cuando una empresa no puede pagar en efectivo los dividendos a sus inversionistas les ofrece más acciones, esto significa que si tú tienes derecho a que te paguen $1,000 USD de dividendos por tu inversión, la empresa te ofrece que en lugar de pagarte en efectivo, te dará 10 acciones de $100 USD cada una.

Si bien es cierto esas 10 acciones son tuyas, ellos siguen manteniendo tu dinero en sus manos, y lo han usado para comprar más acciones que ellos mismos tienen disponibles en el mercado.

Esto no solo es señal de un problema de liquidez (falta de dinero en efectivo o cash) dentro de la empresa, sino que además provoca que los precios de la acción continúen subiendo ya que prácticamente te están obligando a continuar comprando. Esto de hecho es una de las razones por las que las acciones y el mercado en general ha continuado subiendo a pesar de que las ganancias no son las esperadas (recuerda lo que explicamos al principio: cuando la mayoría compra, las acciones suben).

El escenario no es nada alentador, inversionistas que no esperan ver más ganancias, y empresas reportando ganancias que aunque sobrepasan las expectativas de la mayoría, son dibujadas por estrategias de re-compra de acciones, y aun así dichas ganancias siguen siendo cada vez menores durante los últimos cinco trimestres.

¿Qué estrategia debemos implementar?

Cuando tenemos un negocio bursátil debemos ser capaces de adaptarnos a cada cambio por presentarse, y estar preparados para aprovechar los movimientos en cualquier dirección.

Según estos datos, estamos ante la posible oportunidad de tener un escenario bastante parecido al de 1987, eso no es algo que se pueda decir todos los días o que la mayoría de inversionistas pueda experimentar por falta de experiencia o de acceso a información y análisis profesionales como el que hoy estamos compartiendo contigo.

Fortunas como la de uno de los mejores inversores del planeta George Soros, fueron creadas en el miércoles negro aprovechando oportunidades como éstas, así que independientemente de si sucede o no una nueva recesión, o que no sepamos con exactitud cuando pueda suceder, las pruebas parecen estar ahí y definitivamente no podemos ignorarlo.

Nuestro consejo es que te prepares para invertir en opciones sobre acciones, específicamente invirtiendo en contratos PUTS y en el mercado de Futuros para poder implementar estrategias que te permitan generar ganancias cuando los mercados caen.

Cuando este tipo de escenarios se dan y los mercados realmente caen debemos actuar rápido, ya que los mercados caen tres veces más rápidos de lo que suben, y por tanto para aprovechar potenciales caídas debemos estar ya con nuestras transacciones abiertas dentro del mercado, desde antes que sucedan.

Clic para subscribirte al único servicio de alertas que tan solo ha perdido 6 veces (no consecutivas) en los últimos 4 años, todo por tan solo $1,36 de dólar de USA.

Nuestro servicio de alertas semanal permite que cualquier persona, sin conocimiento previo pueda empezar a invertir en cuestión de semanas, ya que no solo obtienes los cursos necesarios para empezar de forma intensiva, sino que al mismo tiempo que continuas tu estudio puedes contar con la ayuda de personas profesionales reales, que harán los mejores análisis y publicarán las mejores empresas para salvaguardar tu dinero y permitirte crecerlo. Tan solo haz clic en el siguiente botón para empezar hoy mismo aprovechando un descuento de $100 USD en todo un año de software, cursos para invertir en 4 mercados y alertas semanales:

Clic para subscribirte al único servicio de alertas que tan solo ha perdido 6 veces (no consecutivas) en los últimos 4 años, todo por tan solo $1,36 de dólar de USA.

Evita ser como los principiantes a los que esta posible recesión tomará por sorpresa y dejarán pasar la oportunidad de incrementar sus ahorros a un ritmo acelerado, o peor aún de los que perderán sus ahorros al no estar preparados para reaccionar ante las grandes y mortales caídas.

Cuando muchos podrían preocuparse y estresarse por esta posible recesión, al ver como nuestras economías en cada país podrían estar cada vez peor, nuestra única intención es proporcionarte la oportunidad y las herramientas necesarias para aprovecharla.

Cuando muchos podrían preocuparse y estresarse por esta posible recesión, al ver como nuestras economías en cada país podrían estar cada vez peor, nuestra única intención es proporcionarte la oportunidad y las herramientas necesarias para aprovecharla.

Debemos entender de una vez por todas que nuestros mejores años están delante de nosotros y no atrás como nos han enseñado a pensar. Si bien es cierto no nos haremos más jóvenes, si podemos ser cada vez más sabios, más experimentados y estar mejor preparados para mejorar nuestras vidas.

Esto es algo que personalmente me costó mucho aprender, y que muchísimas personas no han tenido la oportunidad de hacerlo. Hace unos días me encontré a una amiga viendo fotos antiguas y sentía nostalgia al saber que esos años se le habían ido y que ahora estaba más vieja, más rellenita, y menos feliz, sin darse cuenta que hoy tiene mejor vida, más dinero y educación, y muchísima más experiencia para conseguir cualquier cosa que se proponga.

En el momento que consigamos comprender que nuestro futuro no solo financiero sino de nuestras vidas en general está en nuestras propias manos y que tu situación actual no te define porque no es eterna, entonces podremos tomar acciones que nos lleven hacia donde nosotros realmente queremos estar.

Un negocio bursátil es una oportunidad maravillosa y que hasta hace unos años era impensable de crear, pero con las tecnologías actuales tan solo necesitamos que te decidas y nos dejes ayudarte, a partir de ese punto, todo funciona casi en automático ya que tenemos un plan de estudio probado en cientos de clientes y que permite crear las principales estructuras de un negocio bursátil.

De corazón esperamos que puedas aprovechar este descuento de $100 USD y empezar a construir tu negocio para llegar a tiempo ante esta potencial oportunidad que se nos está presentando para crecer ahorros cuando los mercados caen.

Toma acción ahora antes que el precio suba, porque subirá en cuanto agotemos nuestros cupos.

Clic para subscribirte al único servicio de alertas que tan solo ha perdido 6 veces (no consecutivas) en los últimos 4 años, todo por tan solo $1,36 de dólar de USA.